经常有人说,保险有两个不赔:这也不赔,那也不赔。

一方面是因为保险行业的确存在一些乱象,另一方面也是受到人的反差心理和传播原理影响。

实际上,只要投保人正常投保,出险了,符合保险合同的要求,保险公司都会理赔。

而且,在处理保险理赔纠纷时,还有两个实用的法律武器为我们撑腰——两年不可抗辩条款和疾病诊断标准。

那么保险的两年不可抗辩是指什么?保险的疾病诊断标准具体怎么判断?

下面奶爸给大家详细介绍一下。

保险的两年不可抗辩是指什么?

保险的疾病诊断标准具体怎么判断?

奶爸总结

一、保险的两年不可抗辩是指什么?

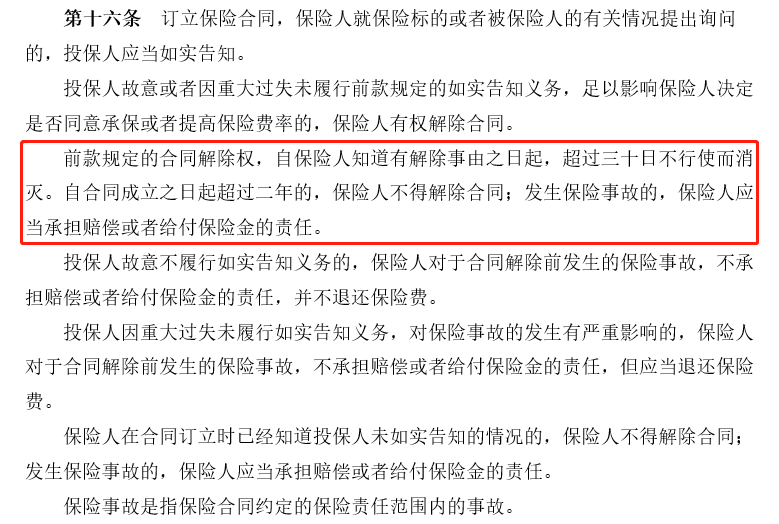

保险中的两年不可抗辩条款,出自《保险法》第16条:

两年不可抗辩条款是指:

如果保险公司知道投保人隐瞒告知,超过30日后,保险公司不得解除合同;

如果保单生效已经超过2年,保险公司不得解除合同,后续被保人出险,保险公司要按照合同约定给付保险金。

不过,这个两年不可抗辩条款成立的前提是:

投保人未有故意或重大过失不履行如实告知义务

未如实告知事由不足以影响保险公司决定是否同意承保或者提高保险费率

在合同签订时,保险公司不知道投保人有不如实告知事项

也即是说,如果故意瞒告或者恶意骗保,不管是否超过2年,保险公司依然可以拒赔,甚至不退还保费。

所以两年不可抗辩条款,不是带病投保的利器,而是大家尽到如实告知义务后,发生理赔纠纷时用来保护自身权益的武器,

奶爸给大家举个例子:

案件号:(2019)吉0283民初156号

投保人/被保人:刘女士

受益人/原告:王先生

保险人/被告:中国人民人寿保险股份有限公司吉林省分公司

投保日期:2015年8月7日

投保产品:人保寿险富贵人生终身寿险(万能型)

出险日期及事故:2018年11月3日,被保人因宫颈鳞状细胞癌术后去世

拒赔理由:被保人投保前患有高血压、冠心病、胃炎等多种疾病未如实告知

法院判决:中国人民人寿保险股份有限公司吉林省分公司依合同约定赔偿王先生12万元。

刘女士在2015年给自己买了一份寿险,3年后因宫颈鳞状细胞癌术后去世,受益人王先生便向保险公司申请理赔。

但保险公司以刘女士在投保前未如实告知多种重大疾病为由拒赔。

投保前,刘女士确实住院治疗过,但在健康告知问询“是否曾经或正在接受诊查、治疗、住院、手术或上述建议……”填了否。从这一点来说,刘女士的确有隐瞒告知。

但因为刘女士投保时年龄已经超过55岁,保险公司要求其先去指定医院进行体检,刘女士也在工作人员的陪同下配合完成体检。

法院认为:

既然刘女士已经按保险公司要求完成了体检,表示她已经尽到如实告知的义务,保险公司已经知晓了刘女士的健康状况;

而且保单生效已满2年,法院便以“两年不可抗辩条款”判决保险公司赔偿,最后保险公司履行了合同赔偿。

奶爸需要提醒的是,以下两种情况用到两年不可抗辩条款的概率也比较大:

1、投保前不清楚自己的身体健康状况。

2、没有定期体检习惯。

有些疾病在初期不会有明显的症状,很难发觉。被保人可能也不知道自己已经患病,等到身体出现异常,才发现该病潜伏已久。

以上情况都是属于因重大过失而未告知,而非恶意骗保。

如果保险公司发现及时,可以进行处理和补救;如果已经出险被拒赔,消费者就能使用两年不可抗辩条款。

当然,投保时我们最好在专业人士的指导下进行健康告知,尽量避免日后产生理赔纠纷。

二、保险的疾病诊断标准具体怎么判断?

很多时候我们说重疾险确诊即赔,实际上,确诊即赔只适用于部分重大疾病的理赔。

比如重度恶性肿瘤,还有一些重大疾病需要达到的以下条件才能理赔:

实施了约定手术后

符合约定疾病状态

确诊/治疗180天后符合特定状态

其中“实施了约定手术后”,典型例子是冠状动脉搭桥手术,它的理赔标准是:“为治疗严重的冠心病,已经实施了切开心包进行的冠状动脉血管旁路移植的手术”,

也即是说,如果实施的冠状动脉搭桥手术非切开心包的手术,被保人可能因不符合条款而被拒赔。

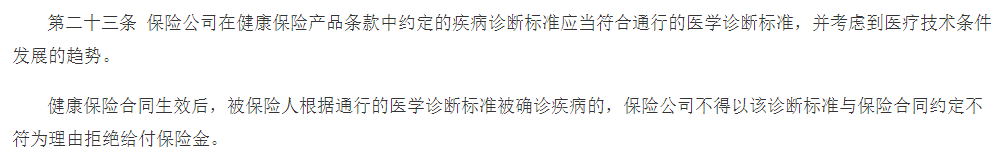

此时,我们可以使用这一条法律规定:

《健康保险管理办法》第二十三条,要求保险条款中约定的疾病诊断标准,应当符合通行的医学诊断标准,并考虑到医疗技术条件发展的趋势。

如果罹患了某种重大疾病,随着医疗技术的发展,医生可能会根据病人的实际情况采取创伤更小、更先进的技术,尽量提高病人的治愈率、降低病人的恢复难度。

但由于官方的重疾规定更新较慢,条款上规定的治疗方式,不一定符合当前实际临床上通用的诊断方式,这种情况下保险公司应予以理赔。

这样一条法规在实际理赔纠纷中,实用性也很强,

例如中国平安的这个案例:

案件号:(2020)粤03民终12077号

投保人/被保人/原告:林先生

保险人/被告:中国平安人寿保险股份有限公司深圳分公司

投保日期:2017年6月27日

出险日期及事故:2018年4月19日,被保人因前交通动脉瘤破裂,伴蛛网膜下腔出血,Hunt-Hess2级,进行了颅内动脉瘤栓塞术、脑血管造影术。

拒赔理由:未采用条款规定的治疗手段

法院判决:二审维持原判,中国平安人寿保险股份有限公司深圳分公司承担保险金给付。

2017年,林先生投保了平安的某款重疾险,保额20万,

2018年,林先生因前交通动脉瘤破裂伴蛛网膜下腔出血,进行了颅内动脉瘤栓塞术、脑血管造影术。

但向保险公司申请理赔时,却被保险公司以“未采用条款规定的治疗手段”拒赔,

合同条款约定:

“61破裂脑动脉夹闭手术”指“因脑动脉瘤破裂造成蛛网膜下腔出血,被保险人已经实施了在全麻下进行的开颅动脉瘤夹闭手术。

脑动脉瘤(未破裂)预防性手术、颅骨打孔手术、动脉瘤栓塞手术、血管内手术及其他颅骨手术不在本保障范围内”。

虽然林先生的病情确实满足条款约定,但因实施的“动脉瘤栓塞手术”明确不在保障范围内,所以保险公司认为其不应该承担理赔义务。

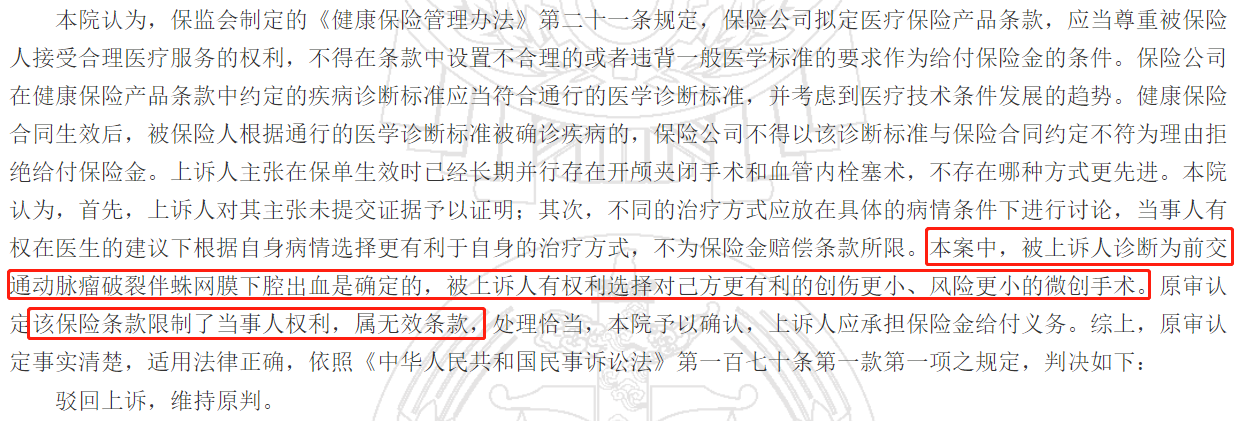

法院最终判决是要求保险公司履行赔偿义务。

因为法院根据《健康保险管理办法》的第23条,实际临床上的疾病诊断标准应当符合“择优理赔”的规定,

林先生确诊的疾病,已满足保险公司对疾病内容的要求,疾病是理赔的基础,

虽然林先生采用的治疗方式不满足条款约定,但保险条款中关于治疗方式的限制也存在一定的不合理性——限制林先生对治疗方式的选择权,并且违背了一般的医学标准。

因此,如果在实际理赔中因为医疗手段而产生理赔纠纷,这项条款能够避免保险公司设置的一些不合理要求,提高被保人的理赔成功率。

三、奶爸总结

保险合同非常复杂,如果没有专业人士协助,普通人很难看懂。

所以才有“两年不可抗辩”和“疾病诊断应符合同行医学诊断标准”来帮助消费者。

不过大家也不用担忧保险公司会无故拒赔,正常投保、出险,并且达到理赔条件,还是可以正常理赔的。

出险后,可以积极与保险公司协商,或者用法律武器维护自己的权益。

奶爸保专业保险测评分析,以客观中立的态度,为用户量身定制保险方案,帮您一次选对保障,少花冤枉钱!有保险问题可以在下方留言或者在线咨询,奶爸全程为您解答。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保