此文是在一个良心理财师好友的催促下完成的。首先要感谢他,没有他的催促,这篇文章应该不会这么早面世。

为什么这位某名校金融专业毕业的理财师看不下去?他想我们拆穿什么?

年底了,也是各种资金结算、清算的时候,各种打工皇帝也在筹划着各种奖金怎么花的时候,而嗅觉灵敏的保险公司早就盯着大家的这些钱了,

所以开门红就开始了,理财险就理所当然的成为开门红的重头戏。

今年,股价刚创下历史新高的平安也推出了“平安玺越人生”这款理财险。

下面我们就以奶爸朋友圈最近曝光率最高的“平安玺越人生”为例子,手把手教大家看懂理财险。

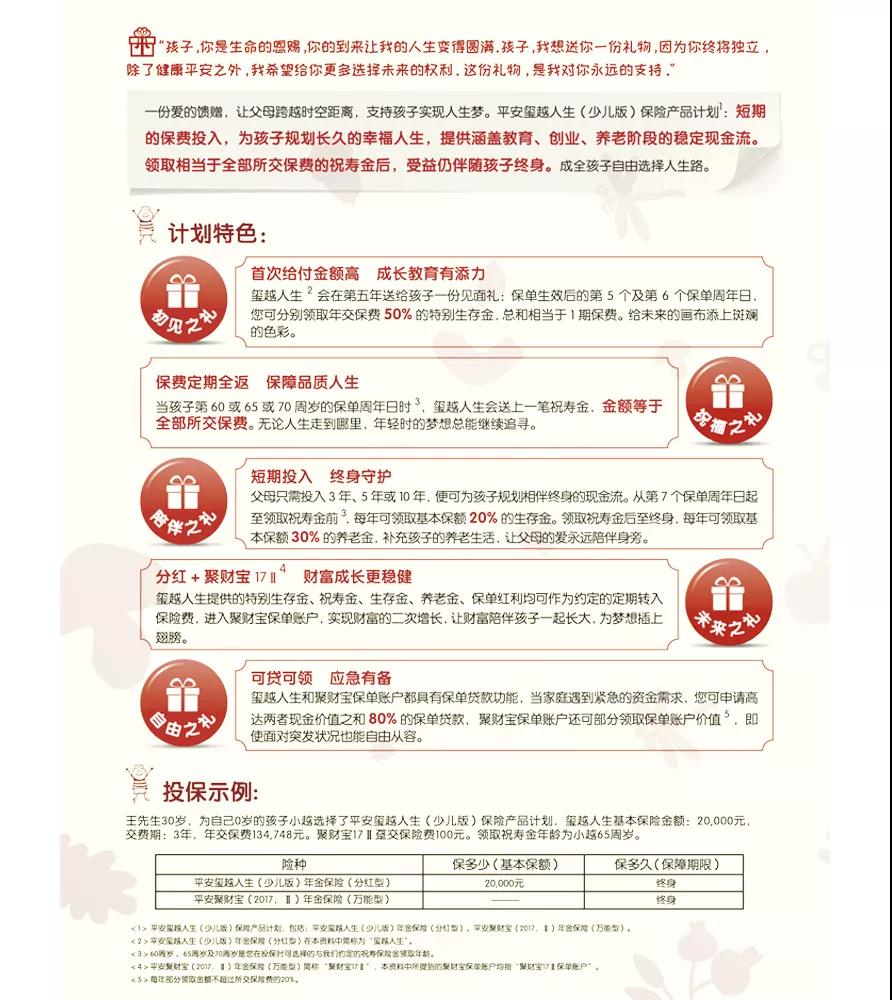

先来看看平安人寿官网的资料介绍:

是不是眼花缭乱了?

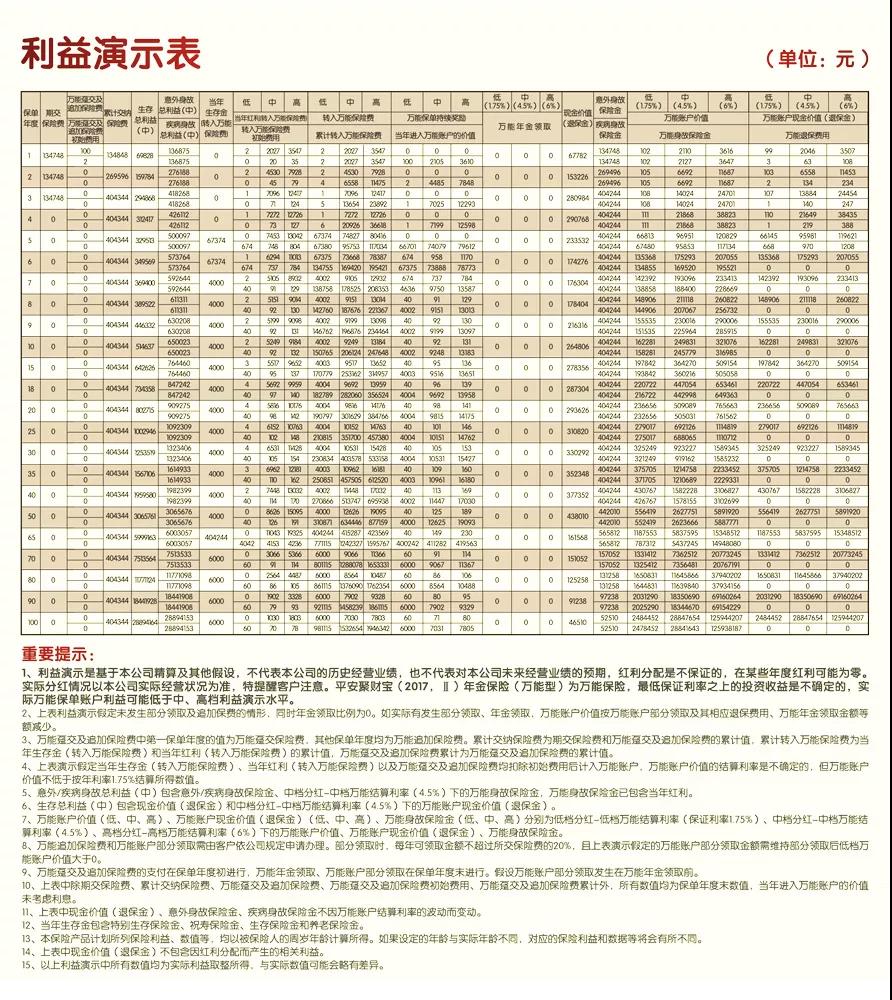

再看看收益演示表

奶爸“拆”保险

玺越人生,是平安人寿推出的一款分红型年金险,它有两个版本,少儿版and成人版,不过保险责任差异不大(少儿版多了个保费返还,但最早也要60岁后才能领到)

下面以少儿版的玺越人生为例,进行拆解

产品介绍

玺越人生少儿版=玺越人生年金保险(分红型)少儿版+平安聚财宝年金(万能型,Ⅱ)保险

保障责任:特别生存金+生存金+祝寿返还金+养老金+身故金

1.1特别生存金

责任:

18—50岁投保:第5和第6年末获得首期保费50%的特别生存金

51—65岁投保:在第5保单年度末返还年交保费的50%

1.2生存金、养老金领取

责任:

1. 生存金是自第7个保单周年日至64周岁,每年末获得生存金,保额的20%。

2. 养老金是自祝寿金领取后至终身,每年给付30%基本保额的养老金至终身。

注意:注意了,领取的是保额的20%,而并非保费的20%。

1.3 祝寿金返还

责任:生存至祝寿金约定领取年龄,返还全部已交保费,一次性返还所有本金。

(祝寿金领取年龄:60、65、70岁三种年龄可选,在投保时约定其中一个年龄)

1.4 保单分红

责任:每年发放不确定的分红。

注意:

1、演示表明确提示:红利分配是不保证的,在某些年度红利可能为零。关于保单分红,下面会专门解释。

1.5 身故保险金

责任:65岁前身故给付已交保费与现金价值较大者;65岁后身故给付基本保额与现金价值较大者;

注意:说白了就是自己的钱拿回去。

1.6 万能账户

责任:以上各种生存金、特殊生存金和分红进入万能账户,实现二次增值。

注意:保底收益率为1.75%,没错,是1.75%!!关于万能险收益的问题,下面我也会专门解释。

奶爸解保

下面我们就以该条款的阅读指引里面的例子作解释:

上面例子年交保费336970,3年合计保费1010910,基本保额50000.。

在中档分红和万能账户4.5%收益率的情况下:

1、回本时间

第九年,生存总价值为1115609,首次超过保费,也就是说,第九年才回本。

没错,你一共交了101万,等到第九年你能拿到111万。

2、实际收益率多少?

关于年金险的利率收益计算,一般用内部收益率IRR(Internal Rate of Return )来衡量。假设每年的年金全部领走,

则她在35岁,36岁,可以领取两次16万4015元;

37岁—64岁每年领取1万元(基本保额*20%);

65岁—79岁领取15000元(基本保额*30%);

80岁身故,返还保费总和98万4190元。

把这些数字键入Exel,用IRR公式计算:

王女士的实际年化收益率不过是1.75%。

是不是还不如存银行,不如放在余额宝买稳稳的货币基金?

如果王女士每年的年金一分不取,全都存入到聚财宝万能账户呢?

这份万能险保底利率是1.75%,二爷去平安官网查了一下,10月和11月的实际结算利率是5%。

但是,未来数十年,在目前利率下行的投资环境中,谁也不能保证每年都能达到5%。

我们姑且按平安官网提供的中档分红和中档万能险结算利率4.5%计算,

(图片来源:平安人寿官网)

假设王女士30岁投保,50年间每年都能实现中档分红,和4.5%的万能险结算利率。

则王女士80岁退保时,总利益为741万5734元;

如果身故,总利益为750万2060元。

她的实际收益率irr,生存为年化4.21%,身故为年化4.23%。

这就是98万的本金,存50年,一分不动的结果。

这个收益高不高,就见仁见智了。

以上所有计算数据均来源于平安官网。

多说几句

1、分红是什么?

许多保险的业务员会提起这么一条规定:保险公司每一会计年度向保单持有人实际分配盈余的比例不低于当年可分配盈余的70%。

想要搞清楚其中的猫腻,首先要弄懂什么叫可分配盈余。

这里关键在于“可分配”,保险公司是商业公司,有许多大小股东,股东投资是要有回报的,那么赚到的钱要优先分给股东,然后到公司的各种运营成本,如纳税,员工工资等等,剩下的剩下的剩下,就是所谓的“可分配盈余”。

哪些是可分配的,哪些是不可分配的,保险公司不会告诉你,你也无从查知,分配多少由公司的高层来说了算,良心发现就给多些,还没吃饱就给少些。

很多人以为是保险公司年收益的70%,1亿的70%,7000千万?

连想都不要想!!

2、万能险收益

保底只有1.75%,其他保险公司最高3.5%。

目前5%,中规中矩,

3、长期被套

这个投资,首先被套8年,8年后回本。

当然,代理人会说有保单贷款。你本来有钱,还要去借钱?

如果在60岁前退保或者死亡,收益率只有。

总结

1适合什么人

2健康保障优先

3一般来说,金融产品主要考虑收益、风险、流动性去考量。

作为一项投资,回本周期长,流动性极度差,确保长期持有,预期不超过5%。

4什么避险、逼债功能只是销售套路,对于绝大部分人是没有意义的。

奶爸也给大家推荐几款能对接养老社区的年金险产品:

1、光明慧选

两个领取方案可选:有领取20年版和终身领取版。前者能够一次性领取满期金,适合想要传承财产的人群;后者能获取源源不断的现金流,适合想要稳健养老的人群

可附加万能账户:可自由选择附加鑫保利万能账户,保底利率高达3%,比一般万能险保底利率高

可对接养老社区:总保费达30万,即可入住光大养老社区

【总结】

保单领取选择空间大、资金使用灵活。

【适用人群】

想要入住养老社区,或想要灵活使用资金的人。

2、鑫佑所享

年金保单利益高:30岁男性年交10万、10年缴费,60岁起领,每年可领14万退休金,年金领取额度较高,85岁退保IRR为3.832%

额外享有祝寿金:生存至80、90、100周岁,依次额外给付基本保额的100%、200%、300%

保单保障丰富:支持对接养老社区、变更投保人、加减保,可选投保人意外身故/全残豁免责任

【总结】

保单利益可挤进年金险产品第一梯队。

【适用人群】

追求高保单利益、想要比较灵活使用保单资金的人。

3、星海赢家(庆典版)

两个领取方案可选:计划一保证领取20年,适合稳健养老;计划二保证领取15/12年,保单利益更可观,适合家里有长寿基因,对未来寿命信心足的人

增值服务好,可享高端养老社区:可享高端医疗、高客服务等服务,满足条件可入享星堡养老社区

保单权益丰富、灵活:支持减保、指定第二投保人,还可以变更领取计划、转换保单等

可附加万能账户:保底利率3%,灵活领取,实现资金二次增值

【总结】

资金使用超灵活、增值服务多

【适用人群】

追求品质养老生活、想要比较灵活使用保单资金的人

如果你想了解更多保险理财产品,戳这里:2023年理财险榜单,哪些年金险和增额终身寿险值得买?

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保