快节奏且浮躁的年代,各种意外事故层出不穷。

明天和意外,我们永远不知道哪一个会先到来。一份意外险,虽不能事先防范意外的发生;

但能在事后,给与受害人及家庭最大程度的经济补助。

一、意外险是什么?

想要用好意外险,首先得搞清楚它的是什么、有哪些类别:

1、意外险的定义

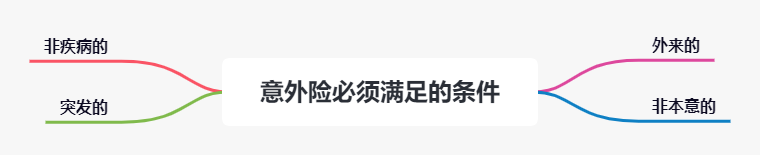

在保险法中,意外险必须满足以下四个条件:

像是交通事故、溺水触电、飞机失事等情况都是满足意外定义的,如果发生以上意外,保险公司就会赔一笔钱。

如果发生中暑,本质是由于个人身体原因导致的,不满足意外险的必要条件,所以不在保障范围内。

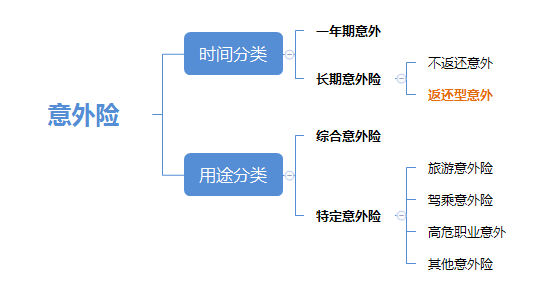

2、意外险分类

除了综合意外险,常见的意外险大致有这类:

航空意外险、高风险运动意外险、旅行意外险、交通意外险都是针对特殊场景提供保障的意外险种。

比如前段时间谷爱凌带火的滑雪运动,就有专门的高风险运动意外险;

而我们平时购买机票也能够看到“是否加购航空意外险”的选项。

此类意外险通常有严格的使用场景要求,且保障比较单一。

其实,成年人更需要一份成人综合意外险,它不仅性价比高,保障内容也更全面。

不过它一般有职业类别限制,部分产品只有1-3类职业可以买。

像4-6类中高危职业(例如外卖员、消防员、大货车司机、工地高空作业人员),投保会比较困难。

因此,这类职业的朋友们可以优先考虑高危职业意外险,价格稍贵,但整体保障全面。

二、成人综合意外险保哪些范围?

市面上有上百款意外险,到底什么样的才算好呢?奶爸把一份成人综合意外险的保障分为三个部分:

核心保障,即一款意外险最重要的保障,核心保障缺一不可;

特色保障,属于比较重要的保障,能为产品加分;

其他保障,一般是指不太重要的责任,有没有不影响产品好坏。

任何人遭遇意外,只可能遇到这 3 种结果:死亡、残疾、住院就医治疗。

因此挑选意外险时,也必须要注重核心保障:意外身故、意外伤残、意外医疗。

1、意外身故

发生意外,人不在了,直接赔付保额,合同结束。

如果买了100万保额,身故赔偿100 万;同样,买了50万保额,那么就赔50万。

所以,意外险的保额越高越好,尤其是对于上有老、下有小的家庭顶梁柱来说,50万起步,100万不多。

更何况,一份50万保额的意外险每年也就一百多块,100万保额也不过两百多,可以说是花小钱解大忧!

2、意外伤残

意外伤残的保障可以说是意外险独有的王牌,伤的越重,赔的越多。

伤残共分为 10 个等级,一级最重,十级最轻;

一级伤残赔付 100%,二级伤残赔付 90%,以此类推。

有些意外险在意外伤残的保障上却只保障全残,所以大家在购买意外险时,一定要留意伤残保障。

伤残≠全残,如果你买的是保全残的意外险,就算你达到非常严重的二级伤残,保险公司也不会赔一分钱给你。

3、意外医疗

除了意外身故和伤残,还得看看意外医疗。

大部分人买了意外都不会发生伤残和身故,理赔率高的反而是意外医疗部分。

因此,一款优秀的意外险,意外医疗保障也要足够好。

奶爸也提醒大家:并非所有产品都包含意外医疗!

比如护X福·长期意外险就没有意外医疗的保障责任,如果这是你的第一份意外险,那么不建议大家购买。

4、特色保障

目前市面上最常见且实用性较高的三类特色保障:猝死、交通意外、住院津贴。

① 猝死

很多人认为猝死是意外,但事实上猝死是由疾病导致的。

据了解,我国平均每年有 180 万人死于猝死。

世界卫生组织(WHO)对猝死的定义是:平时身体健康或貌似健康者,在出乎预料的短时间内,因自然疾病而突然死亡。

因此,猝死并不符合 “非疾病导致的” 这一条件,自然不在意外险理赔范围内。

但目前不少意外险也包含了猝死责任。

不过很多产品的猝死保额减半或只占总保额的一定比例,比如众安保险的无忧保(100万版),猝死保额就只占总保额的20%

大家可以重点关注产品的猝死保障。

由于大部分意外险的猝死都会有保额减少的情况,如果特别在意猝死保额,可以多买几份意外险,万一真的出险,也是可以叠加理赔的。

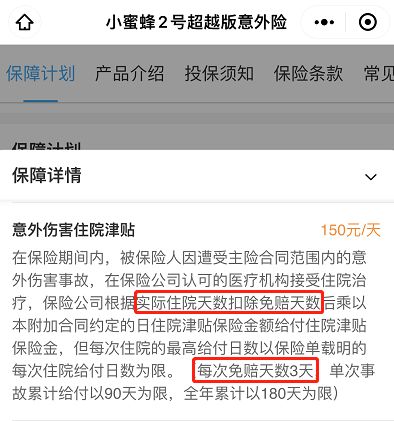

② 住院津贴

如果因意外住院,住院津贴常见的是 100-150 元/天。

赔付天数也有限制,通常每次住院给付90天,总共累计180天,算下来也有差不多18000-27000元的补助。

这笔钱虽然不多,但也能弥补一些住院期间的开支,比较实用。

不过奶爸提醒大家,不少产品对于住院津贴也是有免赔天数限制的,投保页面会写明。

整体而言,大家挑选成人意外险时,可以结合自身需求判断。

如果其他方面的保障有优势且符合自身需求,即使没有这一项保障,问题也不大。

③ 交通意外

交通意外作为五大意外死亡原因之一,意外险当然也少不了这项责任。

一款含有优秀交通意外保障的产品,通常含有针对不同交通工具的全面保障。

像是航空水运比较低发的交通意外,部分产品可赔偿5倍保额;

对于高频使用日常交通工具,不少产品也有节假日翻倍赔偿的约定,适合经常使用各类交通工具的朋友们。

5、其他常见保障

如果一款意外险产品三大核心保障不错,特色保障也能够满足个人需求,那么基本上就可以做出选择了。

如果还有下面这些保障当然更好,但没有也问题不大,大家仅做了解即可:

骨折津贴:赔付保额不高,比较活泼好动的人可以考虑,整体而言更适合老年人,多在老年意外险中出现;

新冠肺炎身故、疫苗接种意外:噱头大于实用性,目前我国疫苗接种已超87%,不良反应也寥寥无几,死亡率也在不断降低。

救护车费用:报销救护车费用,实用性较低。

三、成人综合意外险怎么投保?

挑选合适自己的意外险,还是有技巧的:

1、规避陷阱

挑选产品时,前有返还型、捆绑型保险在明,后有长达数页的特别约定、投保须知和免责条款在暗,想不踩坑一定要注意:

① 注意产品性质:不选返还型/捆绑型的意外险

有这样一类产品,多数情况都没有意外医疗的保障,而且常常只保全残或高残,请问你会买吗?

肯定有认真听课的小伙伴要说了:“这么坑!肯定不买!”

那么我再告诉大家,大部分的返还型意外险都属于这类型,是不是又有些迟疑了?

号称“出了意外就赔钱,没出意外还返本”的返还型意外险,是一种商业套路!

返还型意外险的保障存在很多不足:缺失了意外医疗保障,意外身故和伤残保额也非常低。

咱们再来算算保费:

返还型意外险 20 年总计保费为 30200 元,在 70 岁时返还 33220 元;

而消费型意外险 296 元交 40 年,总保费大约为 12000 元。

核心保障缺失、价格昂贵、收益低……看到返还型的意外险还是奉劝大家务必绕道而行!

② 注意投保须知、特别约定和免责条款

其实,意外险 90% 的拒赔事项都隐藏在特别约定、投保须知和免责条款里面;

大多业务员不会主动提,从而导致你忽略,最终造成拒赔结果。

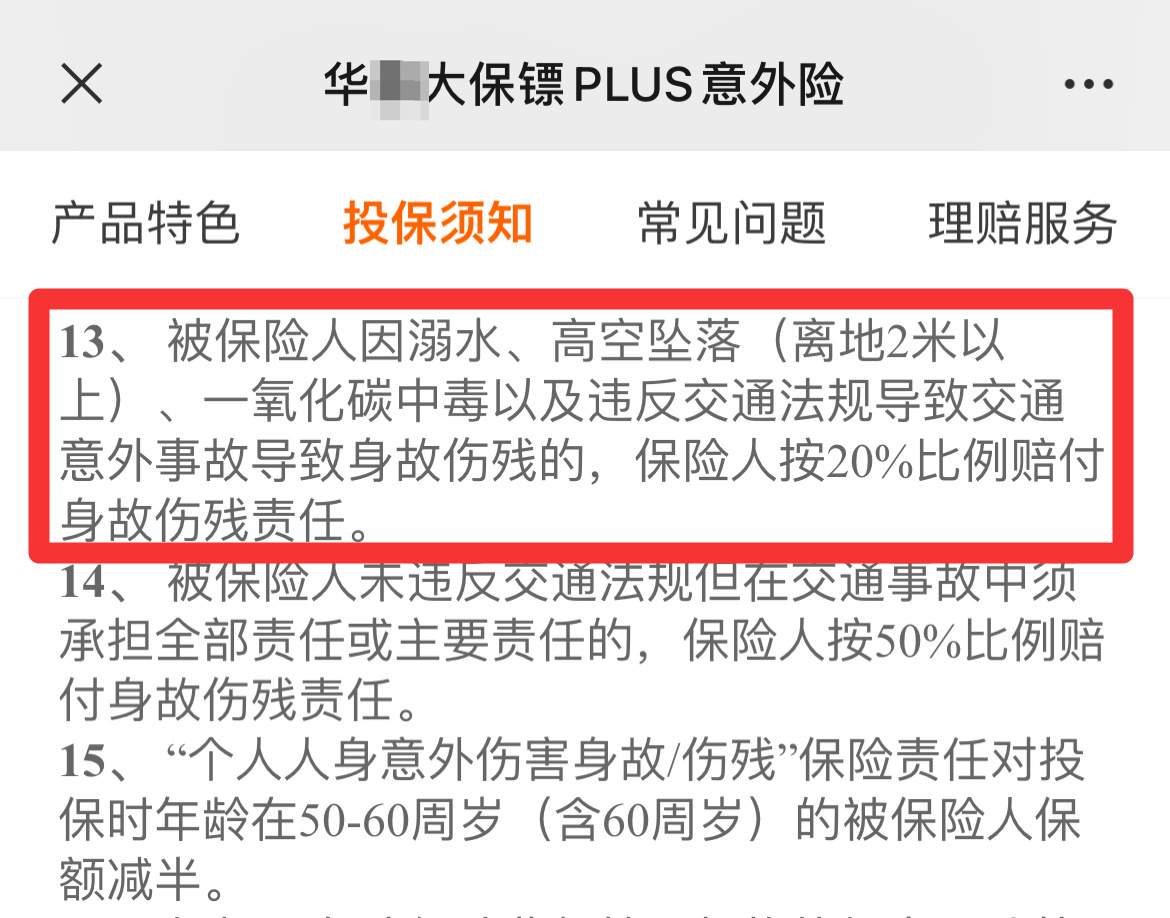

比如下面这款产品的投保须知里就暗藏陷阱:

违反交通规则降低赔付比例也就罢了,溺水身亡、离地2米以上高空坠落和一氧化碳中毒导致的身故伤残,居然都只能按照 20% 的保额赔付!

换句话来说,就算在2楼,3米左右的高度坠亡,50 万保额的意外险只赔付 10 万。

假如我们去登山旅游且不慎发生意外,也只能按照 20% 来赔付。

不过,保险公司也是有它的苦衷的,做这样的规定,多数是为了避免道德风险,以防有人利用高空坠落、一氧化碳自杀,或者溺水来骗保。

但这一规定对其他想要获得一份意外保障的人来说,的确很不公平;好在现在也有不少意外险产品并未对这几类情况有约定,大家挑选时一定要擦亮慧眼。

而除了投保须知,产品的特别约定和免责条款一般也会写明哪些内容“不保”,这里我就不一一详细举例了,大家在挑选产品时需要多多注意。

2、确定合适自己的意外险

避开了意外险的几大陷阱,下一步,咱们就需要结合自身情况来进行筛选。

① 20岁左右的大学生:

学生暂时还没有挑起家庭责任的重担,平时在校园运动或者与同学小打小闹,有可能造成摔伤或骨折,可以更加注重意外医疗的责任是否全面;

② 家庭顶梁柱:

家庭支柱需要把意外责任重点放在身故和伤残保障上,保额 50 万起步,100 万不多;

在附加保障方面,也要特别留意猝死责任,近年来打工人猝死消息频发,不得不防;

如果经常需要出差旅行,那么交通意外责任也必不可少;

③ 极限/高危运动爱好者:

如果热衷于跳伞、攀岩等高风险运动,那么一定要补充配置高风险运动意外险,

因为大部分的综合意外险不涵盖针对于高风险运动的保障,

3、确定是否具有投保条件

有的人好不容易选中了心仪的产品,结果发现职业或年龄不符合投保要求;

也有人成功配置了意外险,出险时明明符合理赔条件,却惨遭拒赔……

这样的情况,很有可能是健康告知出了问题。

要搞清楚哪些产品可以买?主要看以下两点:

① 年龄和职业限制

意外险产品对于被保人的年龄和职业都是有要求的:

一般的成人综合意外险承保年龄在 18-60 岁左右,而一些老年综合意外险承保年龄最高可达 100 多岁。

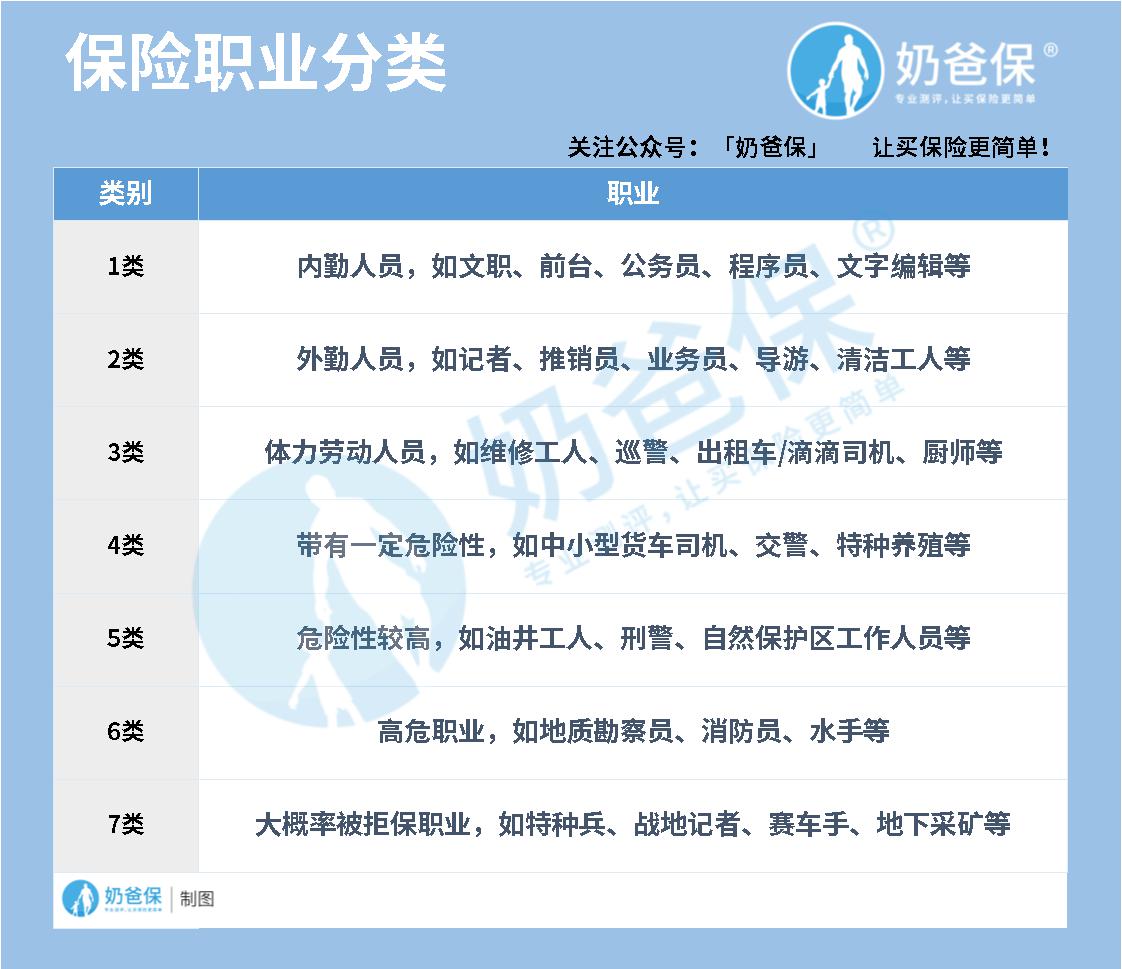

但由于不同职业的风险不一样,保险公司也根据职业风险的差异设置了门槛。

如果你的职业是被拒保的高危职业,即使隐瞒告知强行投保,将来可能也很难顺利理赔。

大部分情况下,保险公司将职业划分为7类:

多数一般综合意外险的承保范围是 1-3 类或 1-4 类,因此,对于从事 4-6 类中高风险职业的朋友们,可以优先考虑高危职业意外险。

虽然价格可能会略高几百,但也能让大家都获得比较全面的保障。

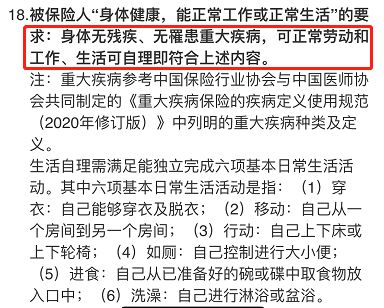

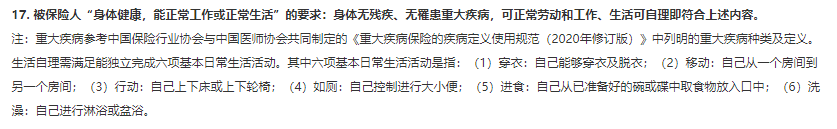

② 健康告知

大多数的意外险是没有健康告知的,只要年龄和职业符合要求,能正常工作和生活,就可以直接买。

不过,个别产品会涉及到健康要求。以小蜜蜂2号超越版为例:

不过虽然对于健康有要求,但是仅为最基本的要求,大家也无需过于担心。

四、成人综合意外险哪款好?

通过对比了市面上所有热门的意外险产品,奶爸针对成人综合意外险和中高危职业意外险两种情况,整理了两份榜单:

1、成人综合意外险榜单

(1)小蜜蜂2号超越版

【特点】

可选版本多:一共有4个版本可选,保障内容和保额有所不同,可以按需选择。

保障全面:除了基本意外身故伤残和意外医疗外,还有航空、轨道交通、汽车等交通保障。

预防接种保障细化:其中典藏版、尊享版、至尊版三个版本有这项保障,抵御接种风险,而且此前的预防接种意外医疗现在细化为一般反应医疗责任和异常反应或偶合症医疗责任两种,赔付标准更为明确。

产品增值服务:提供境内外身故遗体送返服务,包括遗体运回、火化及骨灰运返、就地安葬,境内外都可以,这在意外险中比较罕见。

可选指定受益人:指定人数为1-3个,可支持关系包括配偶、子女和父母。

【适合人群】

经常出差的商务人士,追求保障全面、注重预防接种保障、身体有小异常的人群

需要注意的是,这款意外险有健康要求,不过并不严格:

(2)众安金钟罩

【特点】

包含烧烫伤保障:意外身故/伤残保障中包括烧烫伤意外。

报销条件好:不限社保范围,意外医疗涵盖社保内外用药,每次减去100元免赔额,报销90%。

私家车意外保障:除了航空、汽车、火车、轮船等交通工具保障,还有最高50万保额的驾驶或乘坐私家车交通意外保障。

意外救护车费用:意外救护车费用最高800元。

【适合人群】

4类职业,比如货车司机,以及四类职业以下、注重交通保障和报销条件的人群

2、中高危职业意外险榜单

对于中高危职业而言,想要买到一款合适且高性价比产品并不容易,大家可以优先考虑以下 3 款产品:

1、华泰高风险职业人身意外险

【特点】

意外伤害保额高:4种保障计划意外身故/伤残的保额最高50万,是三款产品中最高的。

四个计划可选:保障责任相同,区别在于保额,根据自身需求来选择。

意外医疗保障好:意外医疗保额最高5万,意外住院津贴最高150元/天,全年累计最高赔付180天,都是三款产品中最高的。

投保年龄广泛:支持18-65岁人群投保,投保年龄是三款产品中最广泛的。

【适合人群】

6类职业,注重意外伤害和意外医疗高保额的人群。

【特点】

三个方案可选:保障内容相同,区别在于保额,可按需灵活选择。

包含住院津贴:每天100元,最高给付90天。

包含救护车费用:救护车费用最高500元。

大品牌:平安保险承保,知名度高。

【适合人群】

5类职业,比如车工、建筑工人等,追求救护车费用的人群。

【特点】

三个计划可选:保障内容相同,区别在于保额,可按需灵活选择。

承保职业范围广:6类及以下的职业人群都可投保。

意外医疗报销比例高:意外医疗社保内扣除100元免赔额之后,报销90%,是三款产品中最高的。

【适合人群】

6类职业,比如消防员等,以及6类以下职业人群。

2023年意外险榜单,哪家公司的意外险便宜又好?

2023年意外险榜单,哪家公司的意外险便宜又好? https://weixin.qq.naibabao.com/cms/show-13101.html

https://weixin.qq.naibabao.com/cms/show-13101.html

五、奶爸总结

长期来看,意外险的变动一般不大,只要对于核心责任有明确的概念,基本上很难踩坑。

而价格上整体也都不贵,前后几年基本都是这个价格~

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保