人口老龄化越来越严重,不少有意识的小伙伴,也开始规划自己的养老生活。

社保养老金保障基础养老生活,购买商业养老金,可以在此基础上作为补充,让您享受优质的养老生活。

究竟我国养老的现状是什么样的?2022年实用的养老工具有哪些?

下面奶爸来给大家详细介绍一下。

一、我国养老的现状是什么样的?

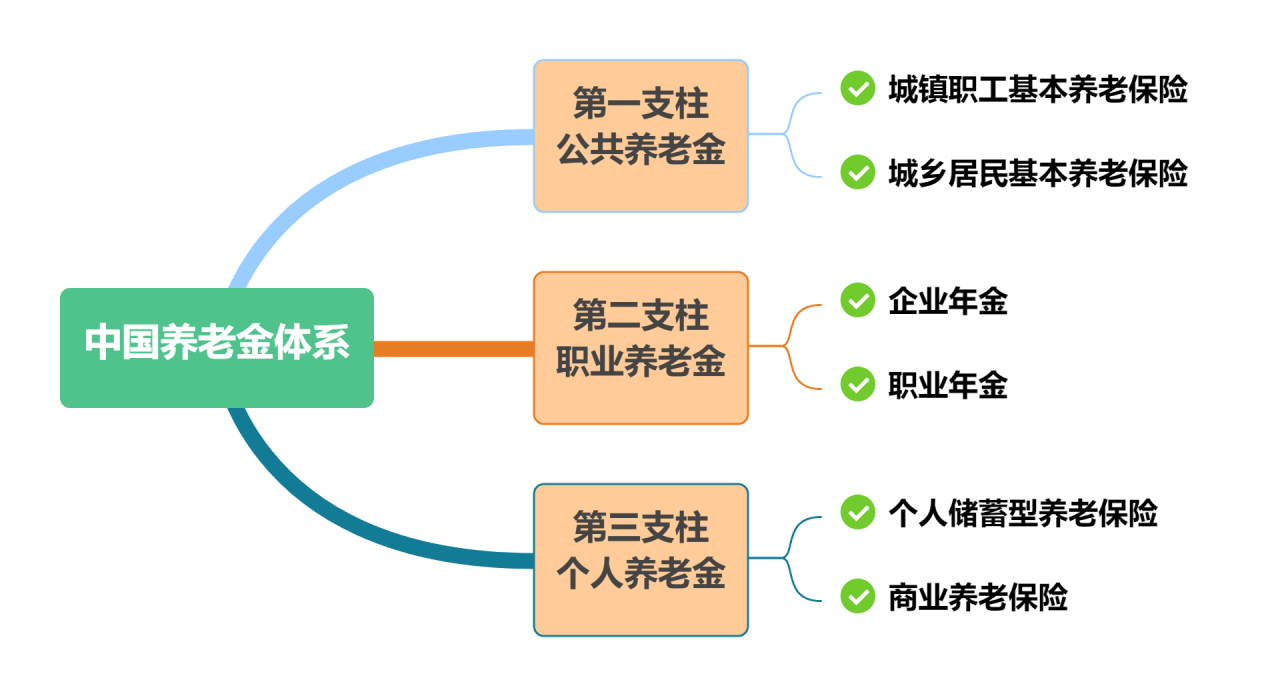

目前,我国养老金体系如下:

我国的养老金有公共养老金、职业养老金、个人养老金三大支柱。

第一支柱是职工社保和居民社保,是我国目前主要的养老金来源;

第二支柱规模很小,一般只有大企业和体制内单位会给员工购买;

第三支柱长期处于起步阶段,发展缓慢,占比低,对养老保障支撑不足。

为了更好解决养老问题,国家也在加快发展养老第三支柱,扩大养老理财产品的试点。

2022年4月,国家正式落实个人养老金制度;7月底,又将在部分城市推出新型的养老储蓄产品。

二、2022年实用的养老工具有哪些?

1、社保养老保险

作为最基础的养老保障,养老保险现在覆盖超过10.3亿人。

社保中的养老保险,累计交满15年,退休之后就可以领取养老金,多缴多得。

虽然覆盖面较广,但目前我国的社保养老制度,是现收现付制度,即拿年轻人交社保的钱给老年人发退休金。

如今人口出生率不断降低,当年轻人越来越少,老年人却越来越多时,养老金消耗大,国家养老压力不可谓不大。

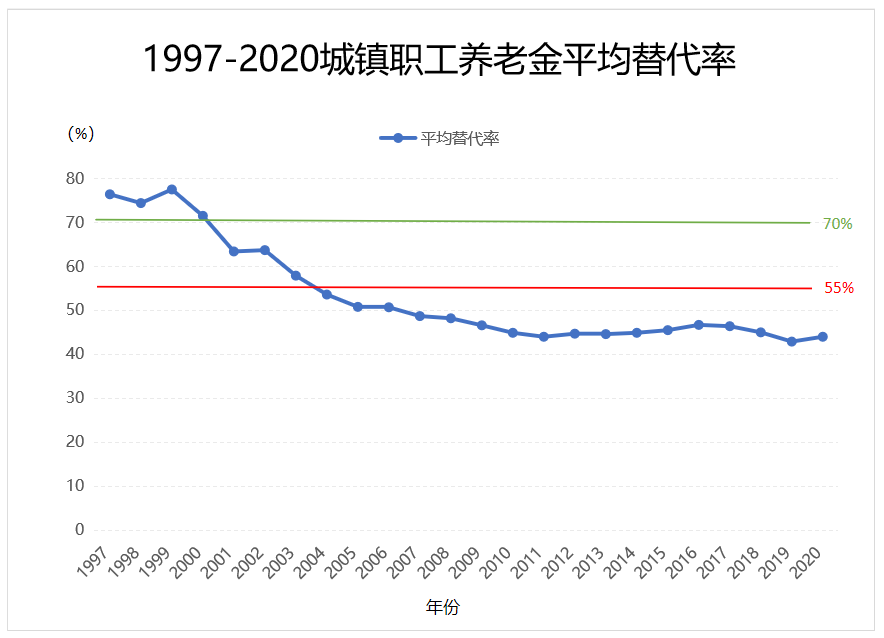

由于支出压力日益加大,养老金替代率已呈现下降趋势,

以城镇职工为例,目前养老金平均替代率已降至45%,低于国际劳工组织55%的警戒线水平。

也就是说,退休后能领到的养老金约占退休前工资的45%

如果没有其他方式补充养老金,我们退休后生活水平将大幅下降。

更不用说养老福利待遇更差的农村老人,退休前就没有固定收入,单纯依靠城乡居民基本养老保险,可能连基本的生活都难以保障。

2、企业年金和职业年金

对应的是第二支柱,但规模很小,只有少部分人能享受到。

企业年金主要针对企业,是指根据《企业年金办法》等国家相关政策规定。

指企业及其职工在依法参加基本养老保险的基础上,自愿建立的补充养老保险。

我国于2004年5月1日才开始试行,虽然发展较快,但由于企业自身认知程度不够、国家对个人缴费部分税收政策的不明确等原因,

真正实行企业年金的企业数量还是很少,目前仅覆盖不到7%的在职职工。

职业年金主要针对事业单位,是指根据《事业单位职业年金试行办法》等国家相关政策规定。

事业单位及其职工在依法参加基本养老保险的基础上,建立的补充养老保险制度。

职业年金的起步更晚,我国2015年才开始试点,目前覆盖的是近4000万人的机关事业单位小众群体。

可以说,企业年金和职业年金的覆盖人群少之又少,截至2022年3月底,截至3月底,参加企业年金和职业年金的职工只有7200万人。

3、个人储蓄型养老保险和商业养老保险

对应的是第三支柱,这也是我们个人提升养老金水平的关键。

因为目前还没有全国统一的制度性安排,是多层次养老保险体系的短板。

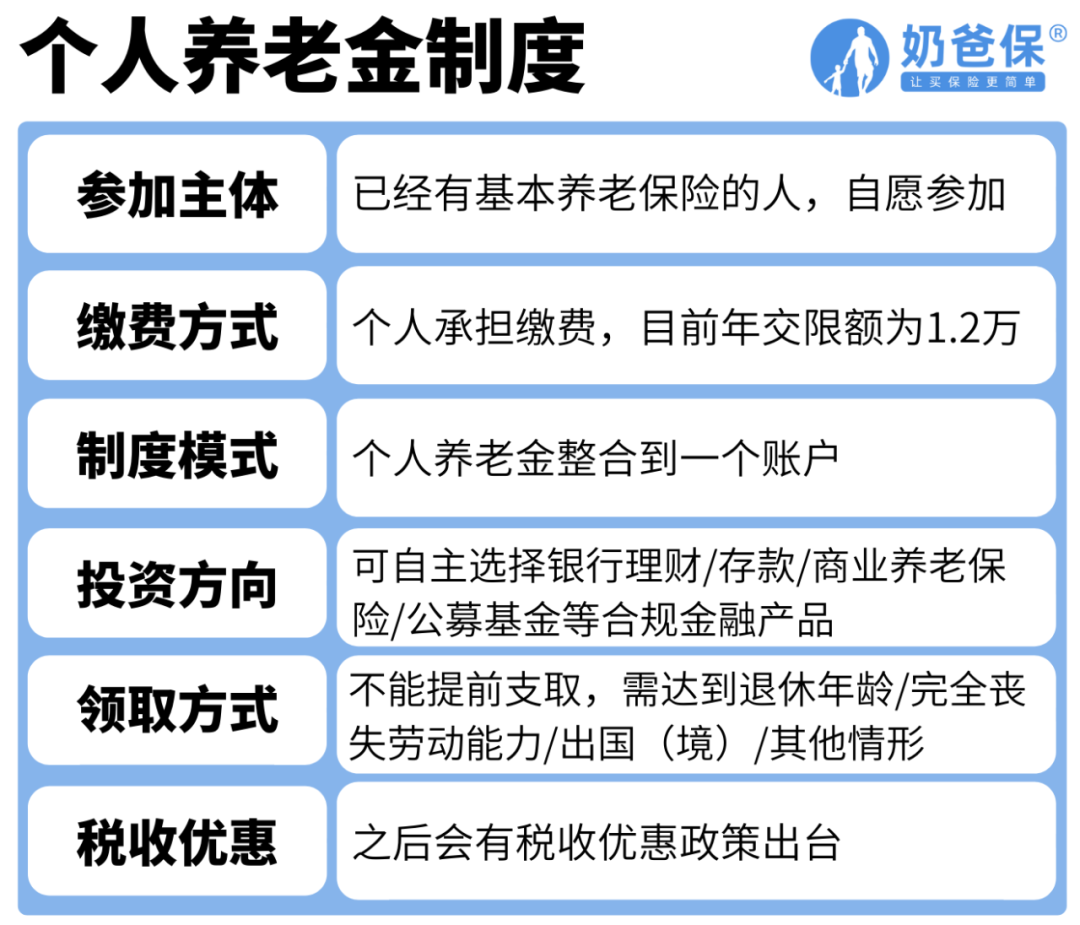

其中个人储蓄型养老保险是政府政策支持、个人自愿参加、市场化运营的补充养老保险制度。

个人养老金账户具有唯一性,用于养老金缴纳、归集收益、支付和缴纳个人所得税。

缴费上限为每年12000元,并根据经济社会发展水平、多层次养老保险体系发展情况等因素适时调整。

账户内资金用于购买符合规定的银行理财、储蓄存款、商业养老保险、公募基金等金融产品,由参加人自主选择,个人自负盈亏。

这种产品适合收入不错的朋友购买,

不仅能够减免一些个税,例如月入3万,一年或许可能抵800~1000块;而且一年交1.2万,压力并不大。

除了个人养老金制度,我国也在不断探索新型的养老产品,

比如今年银保监会和人民银行也下发通知,将在中、农、工、建四大行开展新型的养老储蓄产品试点。

不过试点的地区只有合肥、广州、成都、西安和青岛这5个城市。

再来说说商业养老保险,这是目前国家大力提倡的补充养老金的方式,也是我们目前普通人能够选择的更加安全稳健的养老规划工具。

比如长期储蓄型保险中的年金险和增额终身寿险,

可以锁定终身利率、保值增值,而且收益是白纸黑字写进合同里面的,终身复利增长,不受利率下行影响。

其中年金险是以被保人的生存为条件,按照年、季或者月给付保险金,直至被保人死亡或合同期满的一种人寿保险。

相当于我们现阶段把资金给到保险公司,保险公司在未来给付保险金。

一般保障终身,活多久领多久,解决了和寿命等长现金流问题,这点和社保养老金是一样的。

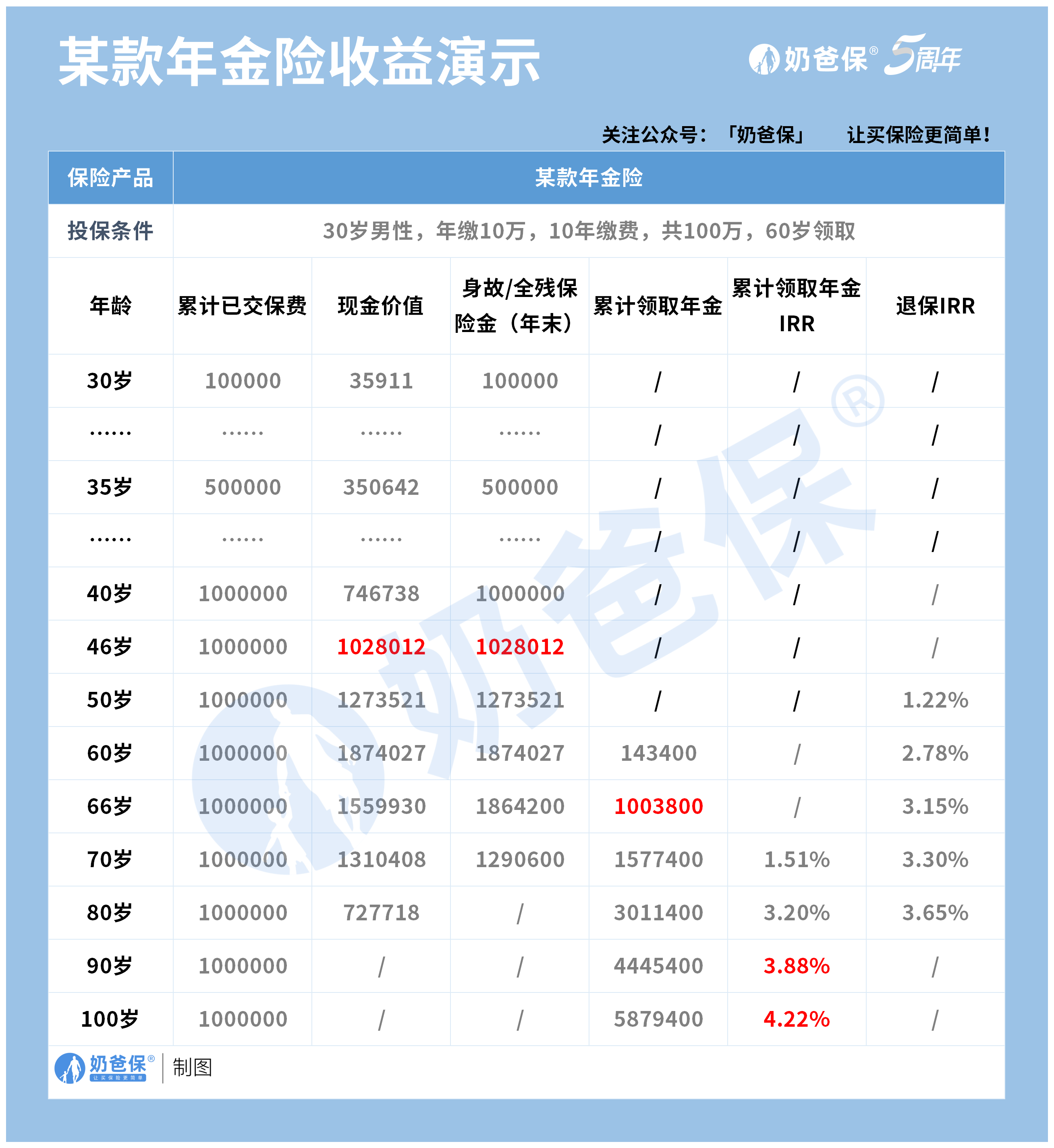

以30岁男性,年缴10万,交10年,共计100万,60岁领取为例:

从60岁开始,每年可领取143400元,也就是一个月有11950元,保证领取20年。

66岁时,累计领取年金1003800元,已经超过已交保费。

随着年龄增长,越到后期,IRR的增速越来越快,100岁的时候IRR会达到4.22%

在保证领取日之后依然生存,可以继续领取年金,活到老领到老。

而增额终身寿险具有加减保的功能,可以中途取用一部分现金价值来规划现金流,可用作教育、创业、养老、财富传承等,更具灵活性。

我们用一款增额终身寿险产品来看看收益情况。

以30岁男性,选择5年交,每年交10万,一共投入50万为例:

37岁,即保单第7年,现金价值达到510490元,超过了已交保费,实现了回本。

如果一直没有领取,60岁时IRR达到3.49%,折合单利5.76%,此时减保取出部分现金价值也不错。

持有时间越久,IRR也就越高。

如果一直没有领取,80岁时身故,可以一次性拿到近260万的身故保险金,是已交保费的5.2倍。

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html

三、奶爸总结

养老本就不是一件轻松的事,不能只依靠社保或者子女。

虽然企业年金和职业年金投保门槛高,但基础的社保养老保障需要提前准备好,在此基础上,再给自己配置商业养老保险,为自己的养老增加一份保障。

如果大家挑选保险有什么困难,可以扫码关注:奶爸保公众号 进行1对1咨询,现在关注“奶爸保”公众号,回复“官网”,还可以免费领取价值199元的保障大礼包哦,让您买保险变得更简单。

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保