中国人口老龄化问题日益显现,国家方面开放“三胎”,以应对随之而来的各种人口问题。

而我们个人同样面临着各种挑战,各种信用卡、网贷满天飞,超前消费,存不下钱。

不少人晚婚晚育,少生优生,自己老了,孩子还未成年,生活负担大。

如果仅仅依靠社保养老,解决基本生活是没有问题,但想要追求更高品质的养老生活,则需要储备更多的养老金。

所以,我们有必要在自己年轻的时候,在财富积累的阶段为将来的自己储备一份养老金。

储备养老金的方式不少,养老年金保险算一个。

而乐养多养老年金险是一款久经市场检验的养老保险。

那么这款产品的保障怎么样?真的适合养老吗?

今天奶爸就跟大聊一聊乐养多养老年金险。

2023年理财险榜单,哪些年金险和增额终身寿险值得买?

2023年理财险榜单,哪些年金险和增额终身寿险值得买? https://weixin.qq.naibabao.com/cms/show-13098.html

https://weixin.qq.naibabao.com/cms/show-13098.html

一、乐养多养老年金险能养老?

今天提到的乐养多养老年金险,我们看看它是否值得我们投保。

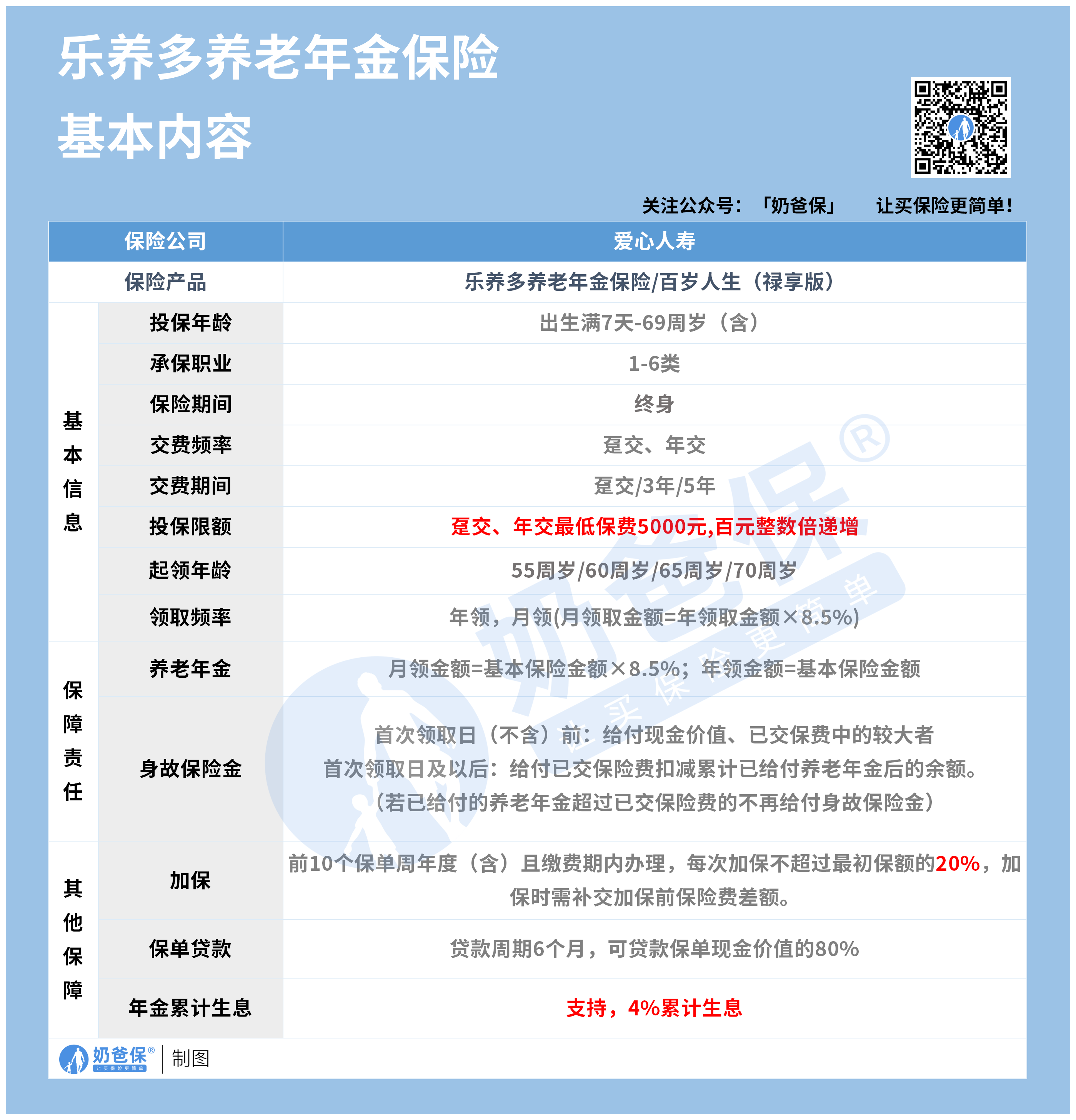

可以看到,这款产品投保条款宽松,0-69岁,1-6类职业人群能投保,限制条件较少。

像警察、消防员、高空作业人员等高危职业人群也能投保,如果期交保费在200万或以上,还能免健康告知投保。

乐养多养老年金险可以为被保人提供终身的年金领取,活越久,领取年金更多,可以充分对应长寿带来的各种风险。

而且年金领取较为灵活,我们可以在55岁(限女性)、60岁、65岁、70岁之中选一个作为首次领取年金的年龄。

首次领取年金的年龄和法定退休年龄吻合,我们刚退休,就可以领取年金,退休生活更有保障。

养老年金领取的方式可以分为年领和月领。

如果是年领,那么每年领取基本保额,如果是月领,那么每个月领取基本保额的8.5%。

乐养多养老年金险还支持加保和保单贷款,具备一定的资金灵活度。

投保这款产品后,如果我们手上有多余的钱,还想储备养老金,那么可以通过加保的方式追加保额,后期领取的年金也更多。

如果我们在人生某个阶段急需用钱,则可以通过保单贷款获取一笔资金,解决一时之需。

通过上面的分析我们可以知道乐养多养老年金险投保宽松,年金领取灵活,而且年金终身可以领取,比较适合用来规划我们的退休生活。

想要详细了解更多关于乐养多养老年金险的内容,可以猛戳:乐养多养老年金险真的要停录吗?收益高吗?

二、乐养多养老年金险对比热门年金

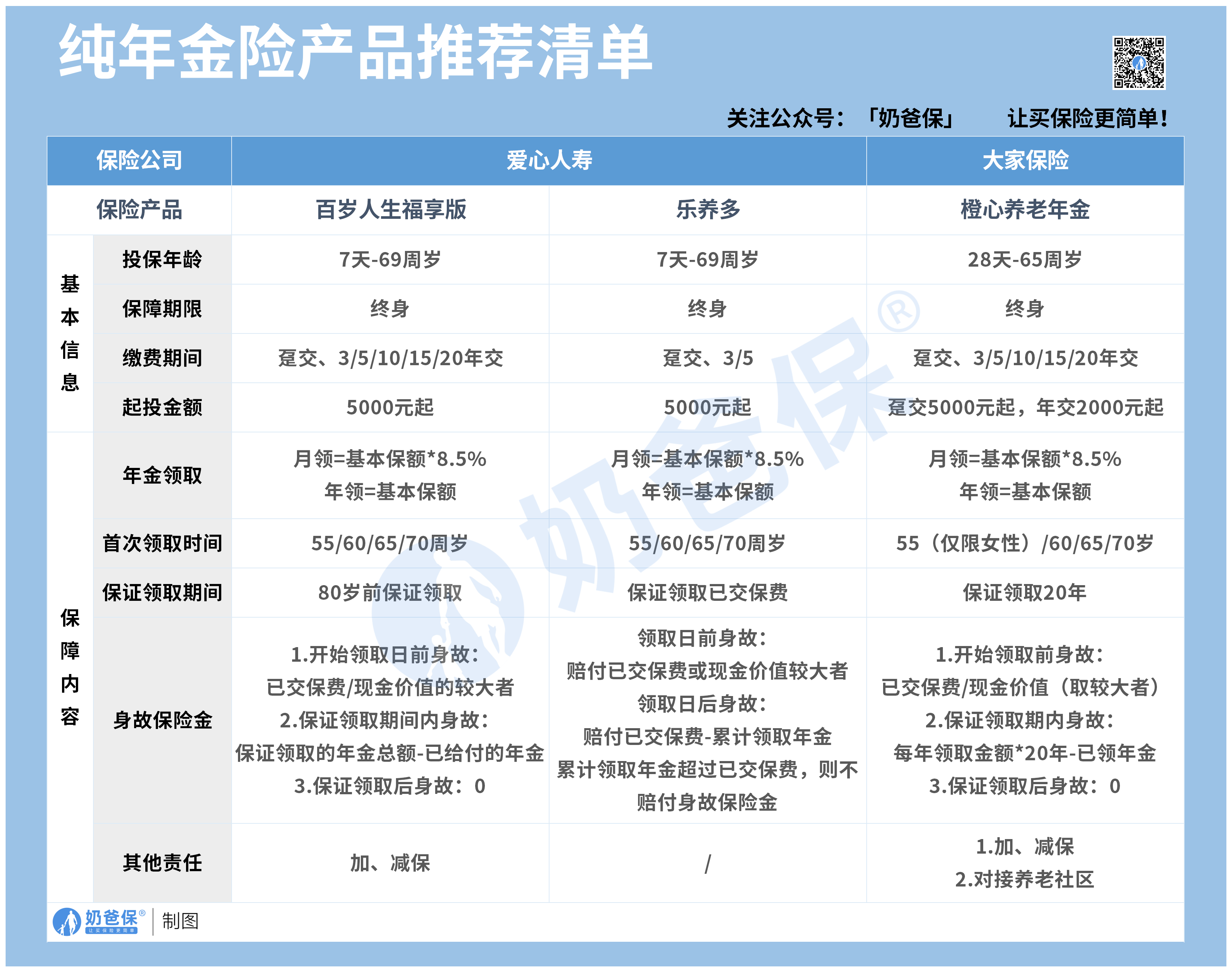

乐养多养老年金险是可以用来养老的,但目前市面上的养老年金也不少,我们可以从更多的养老年金中试着去挑选出适合自己的那款。

挑选技巧:

投保年龄范围广:百岁人生福享版、乐养多

两款产品的投保年龄范围是相同的,都是出生满7天至69岁,覆盖人群比较广。

其中百岁人生福享版同样支持加保、减保和保单贷款,被保人可以根据需求对资金进行合理规划。

能对接养老社区:橙心养老年金

橙心养老年金可对接养老社区,满足一定条件下,被保人可入住养老社区,里面有各种优质的服务和资源,被保人可享受更高品质的养老生活。

想了解需要什么条件可入住养老社区,可以微信关注公众号【奶爸保】咨询。

这款产品还支持加保、减保和保单贷款,资金比较灵活。

终身寿险和年金险有何区别?增额终身寿险和年金险哪个好?

终身寿险和年金险有何区别?增额终身寿险和年金险哪个好? https://weixin.qq.naibabao.com/cms/show-16154.html

https://weixin.qq.naibabao.com/cms/show-16154.html

三、奶爸总结

总的来说,乐养多养老年金险能在我们退休之后提供稳定的资金流,终身可领取年金,

我们可以通过这款产品规划自己的养老生活。

想了解更多年金险产品,可以点击:2022年3月保险理财产品排名,哪个理财保险产品比较好?

奶爸也给大家推荐几款能对接养老社区的年金险产品:

1、光明慧选

两个领取方案可选:有领取20年版和终身领取版。前者能够一次性领取满期金,适合想要传承财产的人群;后者能获取源源不断的现金流,适合想要稳健养老的人群

可附加万能账户:可自由选择附加鑫保利万能账户,保底利率高达3%,比一般万能险保底利率高

可对接养老社区:总保费达30万,即可入住光大养老社区

【总结】

保单领取选择空间大、资金使用灵活。

【适用人群】

想要入住养老社区,或想要灵活使用资金的人。

2、鑫佑所享

年金保单利益高:30岁男性年交10万、10年缴费,60岁起领,每年可领14万退休金,年金领取额度较高,85岁退保IRR为3.832%

额外享有祝寿金:生存至80、90、100周岁,依次额外给付基本保额的100%、200%、300%

保单保障丰富:支持对接养老社区、变更投保人、加减保,可选投保人意外身故/全残豁免责任

【总结】

保单利益可挤进年金险产品第一梯队。

【适用人群】

追求高保单利益、想要比较灵活使用保单资金的人。

3、星海赢家(庆典版)

两个领取方案可选:计划一保证领取20年,适合稳健养老;计划二保证领取15/12年,保单利益更可观,适合家里有长寿基因,对未来寿命信心足的人

增值服务好,可享高端养老社区:可享高端医疗、高客服务等服务,满足条件可入享星堡养老社区

保单权益丰富、灵活:支持减保、指定第二投保人,还可以变更领取计划、转换保单等

可附加万能账户:保底利率3%,灵活领取,实现资金二次增值

【总结】

资金使用超灵活、增值服务多

【适用人群】

追求品质养老生活、想要比较灵活使用保单资金的人

如果你想了解更多保险理财产品,戳这里:2023年理财险榜单,哪些年金险和增额终身寿险值得买?

微信扫一扫

微信扫一扫

微信扫一扫

微信扫一扫

关注微信

关注微信

客服热线

客服热线

奶爸保

奶爸保